文丨明明债券研究团队

核心观点

2022年以来,煤炭行业景气度较高,叠加债券市场“资产荒”蔓延,煤炭债受到市场追捧。随着我国能源结构转型和国企改革的推进,煤电联营也在继续推进。在此背景下,我们以山西省信用债市场为例,由于山西独有的资源禀赋,近年来也建立起了具有自身特色的信用债市场。本篇报告通过观察山西省改革进程与市场结构,旨在进一步发掘省内特色煤炭企业的投资价值。

我国国企改革不断推进,煤电联营续写“佳话”。国有企业在我国经济发展中起到不可替代的作用,且随着市场不断发展,国企改革也在不断的推进。2017年,神华和国电“强强联手”合并重组成立了国家能源集团,一方面续写了煤电联营的“佳话”,另一方面也预示着国企改革的加速推进。省级层面,山西走在国企改革前列,始终在稳步推行省属煤企改革,从最开始的煤企“小而散”格局到逐步确立“5+2”的七大煤企共存的发展格局,此后在2020年又进行了一次大煤改,煤企格局焕然一新。

我国电力行业需求支撑明显,绿色化转型正在进行。我国快速的经济发展为电力行业提供较强的需求支持,而经济结构的转型带动用电结构向一、三产业转移,但第二产业仍是用电需求的基础。从发电的角度看,随着清洁能源的大力发展,火力发电占比逐年下降,而以风电、光电为主的绿色发电方式占比上升。从装机的角度看,我国发电装机总量持续增长,新能源发电装机速度明显高于火电装机速度,电力结构绿色化转型成效显著。煤、电在我国经济发展的重要性不言而喻,煤电间的矛盾将会制约我国经济发展,因此合理化解煤电矛盾的重要性凸显,煤电联营有其存在价值。

山西省信用债市场有所恢复,城投债发行占比上升。由于煤企信用事件极大的冲击了煤炭行业, 以煤为主的山西省信用债市场受较大影响,2021年全年发行同比下降31.11%。随着煤炭行业情绪的恢复,山西省信用债市场行情也开始回暖。截至2022年10月14日,山西省信用债市场发行达1800.80亿元,较2021年同期增长22.93%。另一方面,由于2021年煤企发债难度的加大,山西省亦出现煤企债与城投债“此消彼长”的现象。

山西省存量债券市场国企“浓度”极高。截至2022年10月14日,山西省存量信用债共526只,余额合计5211.69亿元。其中存量产业债共409只,余额合计4202.07亿元,占比为80.63%;存量城投债共117只,余额合计1009.62亿元。国有企业存续债券占比高达99.52%,国企“浓度”极高,从而存量债券资质较高。山西省内存量信用债市场以中短期为主,集中在1-3年,收益率主要集中在3%-6%。存量产业债主要以煤炭债为主,煤炭债存量余额合计3047.29亿元,余额占比高达72.52%。

山西省重点国企价值脱颖而出。今年以来,城投和煤炭成为债券市场的热点,受投资者的追捧,两者较强的地方政府相关性是其配置价值高涨的原因之一。山西省煤炭资源丰富,因此将煤炭作为其支柱性产业,在山西特色的信用债市场中,煤炭债某种程度上起到了“城投债”的作用。预计短时间内,山西省“与煤共舞”的发展路线不会改变,因此省内重点煤企及其产业链相关的省属电企等企业投资价值脱颖而出。

风险因素:政策出现超预期变化;煤炭价格超预期波动;区域舆情加剧等。

正文

国企改革的前世今生

煤炭行业的发展离不开市场格局的改革。为促进煤炭行业的高效发展、加快能源结构调整步伐、积极理顺煤电关系,市场格局不断优化调整。无论是从国家层面神华和国电的合并重组到省级层面山西“七大煤企”的再次整合,又或是从改革初期“大吃小”的兼并收购到后期“强强联手”的合并重组,煤企改革在不断的推进,煤电联营也在继续推进。

国企改革阶段梳理

我国国企体制在不断地进行改革发展。由于我国的发展路径,国有企业在我国经济发展中起到不可替代的作用。且随着不断地发展,国企也在不断地进行改革,适应时代的特点。我国国企改革主要可分为四个阶段,分别是启蒙阶段(1949年-1977年)、局部探索阶段(1977年-1992年)、整体推进阶段(1992年-2012年)、持续深化阶段(2012年至今)。

启蒙阶段(1949年-1977年):在启蒙阶段,我国国企制度正在初步建立,主要以学习为主,构建了高度集中的计划经济体制。但这种经济管理体制最大的缺陷也是权力过于集中,企业丧失了自主权,于是就开启了自身的探索阶段。

局部探索阶段(1977年-1992年):为解决权力过于集中的问题,于是就开始国企进行扩权让利的改革试点,从四川开始,后来扩展到北京、上海等八个地方。随后又颁布《关于扩大国营工业企业经营管理自主权的若干规定》等一系列文件,旨在下方自主经营权,着眼于调动企业和员工的积极性。

整体推进阶段(1992年-2012年):1992年党的十四大第一次提出建立社会主义市场经济体制,为国有企业改革指明了方向。1993年中共十四届三中全会通过了《中共中央关于建立社会主义市场经济体制若干问题的决定》,我国开启了特色的国企体制改革。此后党的十六大明确提出了要建立管资产和管人、管事相结合的国有资产管理体制。2003年国有资产管理委员会成立,国企改革进一步推进。

持续深化阶段(2012年至今):2015年,中共中央、国务院印发了《关于深化国有企业改革的指导意见》,提出要分类推进国有企业改革、完善现代企业制度、完善国有资产管理体制、发展混合所有制经济等建议,为国企改革指明了方向,也初步形成了“1+N”的政策体系。2020年国务院办公厅印发了《国企改革三年行动方案(2020—2022年)》,提出了“三个明显成效”的改革目标,落实了未来三年国企改革的具体施工图。

国家层面煤电联营

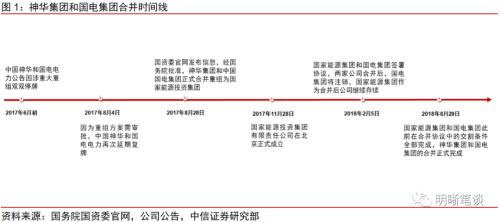

神华、国电“强强联手”续写煤电联营的“故事”。2016年2月,国务院印发《关于煤炭行业化解过剩产能实现脱困发展的意见》提出要有效化解煤炭行业过剩产能,保障市场供需基本平衡;同年4月,发改委印发《关于发展煤电联营的指导意见》提出要促进煤炭、电力行业协同发展,提高能源安全保障水平,再次重申了煤电联营的重要性和必要性。在此大背景下,神华集团和中国国电集团也在协商合并重组,旨在落实煤炭联营,发挥更好的协同效应。最终,2017年11月,国家能源投资集团的正式成立象征着煤电联营向前迈了重要一步。

神华和国电合并前分别为各自领域的“领头羊”。在合并前,神华集团是我国规模最大、现代化程度最高的煤炭企业和全球最大的煤炭经销商。企业经济贡献率连续多年居全国煤炭行业第一,年利润总额也排在央企前列,且在“2016年中国企业500强”中排在第56位。而中国国电集团主要从事电源的开发、投资和建设等方面工作,且是中国“五大发电集团”之一,并在“2016年中国企业500强”中排在第81位。

市场对此次合并重组关注度极高。2017年6月初,中国神华(31.25 +0.84%,诊股)和国电电力(4.70 +1.08%,诊股)公告因涉重大重组双双停牌,就引起市场的关注,此后两家公司也多次发布内容相似的停牌公告;2017年8月4日,中国神华和国家电力因重组需审批,再次“同步”延期复牌;2017年8月28日,在各种猜测下,靴子终于落地,国资委官网发布信息,经国务院批准,神华集团和中国国电集团正式合并重组为国家能源投资集团;2017年11月28日,国家能源投资集团有限责任公司在北京正式成立,此次关注度极高的合并重组工作算是尘埃落定;后续国家能源集团和国电集团签署相关协议,最终在2018年8月29日完成所有协议中的所有交割条件。

国家能源集团的成立意义重大。煤炭和电力作为同一产业链上的上下游,在我国发展中起到至关重要的作用。然而由于火电和煤炭间的供需矛盾关系,也成为了制约发展的因素之一。此次国家能源集团的成立,正是煤企和电企的重要合并,一方面有助于煤电协同发展,提高能源利用效率,充分贯彻煤电联营的方针;另一方面也是继宝武集团成立后又一次的重大国企改革,预示着国企改革的加速推进。

省级层面国企改革

山西省走在国企改革前列。山西省自身国有企业占比较高,且前期国企改革也已取得不错的成果,但当前也仍面临着一定问题。山西省因其自身资源禀赋的特点,煤炭行业发展较为成熟。作为其支柱产业,相应的国有煤企改革也是在不断的稳步推行,从最开始的煤企“小而散”到逐步确立“5+2”的七大煤企共存的发展格局,此后2020年又进行了一次大煤改,煤企格局焕然一新。

山西省煤炭资源优势明显,煤炭行业发展历史悠久。建国初期,山西省煤炭行业就已起步,初期煤炭行业主要由山西八大矿务局和事业单位负责,其中八大矿务局即是山西省此后“5+2”格局中五大煤企的前身。2000年前后,公司制改革开始推行,八大矿务局逐步移交至地方政府管理,也陆续改制为国有独资企业。

煤企重组改革,确立“5+2”七大煤企共存的发展格局。为更好的整合煤炭资源,促进省内煤炭行业合理发展,2010年前后山西省开启新的一轮煤企改革。2008年,山煤集团整体改制为国有独资集团,并更名为“山西煤炭进出口集团有限公司”。2013年,煤销集团和山西电力集团进行合并重组,晋能集团正式成立。至此山西省初步形成以八大矿务局改制的五家煤企和其余两家整合改制而成的煤企为核心的“5+2”七大煤企体系。

从“管资产”向“管资本”转变。2017年,国务院办公厅转发《国务院国资委以管资本为主推进职能转变方案》,明确要求国务院国资委要准确定位,调整优化国资监管职能。同年,山西省国有资本投资运营公司成立,省属的七大煤企股权也均注入山西国投,象征着从山西省国有资产管理体制从“管资产”向“管资本”迈出了实质性的一步。

山西省七大煤企再次经历大改革。2020年,由于七大煤企存在同质化竞争等问题,不利于省内煤炭行业发展,且为了更好的贯彻落实国资国企布局优化、战略重组的重要举措,山西省内七大煤企再次进行重大改革。

煤电行业分析

用电需求较强

我国全社会用电量始终处于增长区间,用电需求大。2021年,我国全社会用电量达83128亿千瓦时,同比增速大幅回升至10.5%,增速为2021年以来新高,电力消费回暖。2022年1-8月,全国全社会用电量达57839亿千瓦时,同比增长4.4%,增速虽较2021年全年有所回落,但仍处于相对较高水平。

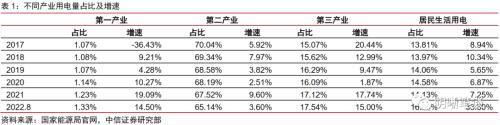

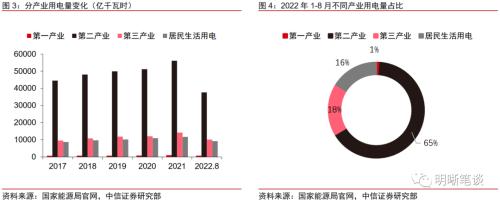

经济结构的变化带动电力结构优化。当前经济发展结构逐渐从以第二产业为核心转向以第三产业为支柱。结构变化趋势也反映在不同产业用电量占比上,2022年1-8月,第二产业用电量占比为65%,较2017年下降明显,而第三产业占比为18%,占比有所上升。从增速来看,2022年1-8月,第二产业用电量同比增速仅为3.6%,而第一产业和第三产业用电量增速均高于10%。

第二产业仍是用电需求的基础。分产业来看,第二产业用电量远高于其余产业。2022年1-8月,第一产业用电量767亿千瓦时,第二产业用电量37673亿千瓦时,第三产业用电量10143亿千瓦时,城乡居民生活用电量9255亿千瓦时。从占比的角度看,2022年1-8月,第二产业用电量占比达65%,远高于其余产业,是全社会用电的中坚力量。

发电结构开始转型

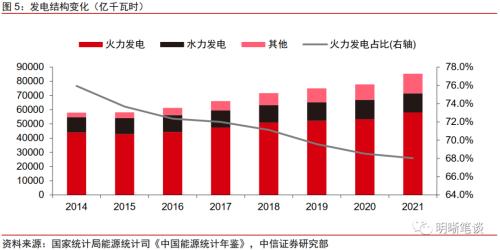

全国发电量稳步增加,但发电结构开始转型。由于我国用电需求较强,全国发电量也处于上升阶段,2021年全年发电量为85343亿千瓦时,较2020年上升9.7%,发电量增速较快。随着我国清洁能源的大力发展,我国发电结构也快速转型,其中以火力发电为主的污染性较强的发电方式占比逐年下降,而以风电、光电为主的低污染发电方式开始承担发电任务。

我国发电装机总量持续增长。截至2022年8月,全国发电装机容量累计值达24.7亿千瓦时,较去年同期增长8.0%。2013年以来,我国发电装机容量从12.6亿千瓦时增长至24.7亿元,装机容量接近翻番。从增速的角度看,年化增速较为稳定,值得注意的是,由于2020年“双碳”目标的提出,新能源装机量大幅增加,带动整体发电装机容量增速反弹。

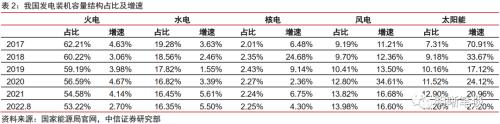

发电装机容量也明显向新能源方向转型。随着绿色转型的推进,新型能源装机占比也明显增长。2017年-2022年8月,火电装机占比从62.2%下降至53.2%,而风电装机占比从9.2%上升至14.0%,太阳能(7.24 +0.28%,诊股)装机占比从7.3%上升至14.2%,绿色转型成效明显。从增速的角度看,火电装机增速均处于5%以内,而风电装机和太阳能装机增速均高于10%。

火电基本盘短期内不会改变,但转型处于进行时。电力行业与国家经济发展关系密切,因此电力需求仍会继续增长。由于我国自身能源结构的特点,火力发电是我国发电的主要形式,虽随着新型能源的转型,火力发电占比逐年下降,但短期内仍将为最主要的发电方式。从发展方向看,绿色转型将持续推进,风电、太阳能发电等新型能源发电方式占比会继续提高。

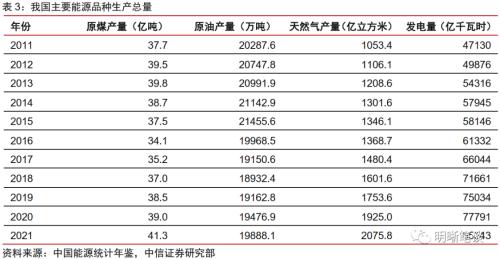

煤电联营之博弈

煤炭是当前我国能源结构的基础。煤炭作为火力发电的主要原材料,在我国能源结构中也起到不可替代的作用。2021年,我国原煤产量达41.3亿元,同比上升5.9%。我国煤炭行业在经历去产能调整后,原煤产量在2016年降至低点。此后2016-2021年,在能源结构改革的推进下,原煤产量逐年上升,年均复合增速达3.9%,在我国发展中起到不可替代的作用。

电力是最主要的煤炭下游需求之一,煤炭和电力关联性较强。2021年,电力需求占动力煤总消耗的62%,且占比一直比较稳定。电力为动力煤最主要的下游需求之一,因此煤炭行业和电力行业发展关联性较强。而煤价和电价之间价格传递的滞后性会导致煤电矛盾的产生,从而制约两个行业更好的协同发展。

煤电联营有其存在的必要性。煤电间的矛盾是影响我国经济发展的一个重要问题,因此合理化解煤电矛盾的重要性凸显。我国“富煤、贫油、少气”的资源特点,决定了我国煤炭资源的基础性地位,而作为快速发展中的国家,我国电力需求也较大,因此煤、电两个领域的重要性不言而喻,煤电联营有其必要性,可以更好的进行产业链上下游资源的整合,降低管理成本,发挥煤电间的协同发展效应。但由于两者在能源领域均具有举足轻重的地位,牵一发而动全身,因此近年来针对煤电的改革徐徐推进,较难毕其功于一役。

山西信用债市场全览

城投债发行有所提高

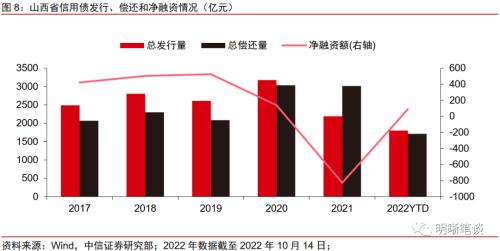

山西省信用债市场发行有所恢复。由于2020年底个别煤企信用违约事件极大的冲击了煤炭行业,山西省内信用债市场因此受到较大影响,2021年全年山西省信用债市场发行为2187.70亿元,同比下降31.11%,从而导致净融资为-827.64亿元。随着煤炭行业情绪的恢复,山西省信用债市场行情也开始回暖。截至2022年10月14日,山西省信用债市场发行达1800.80亿元,较2021年同期增长22.93%;总偿还量为1710.25亿元,实现净融资额90.55亿元。

城投债发行占比有所提高。由于2021年煤炭行业景气度下降,煤企发债难度大大提升。而山西省十分依赖省内煤企发债,受限于发债难度的提升,于是更多的开始采取城投进行融资。2021年山西省城投债发行达442.10亿元,同比上升65.89%,城投债发行占比也从8.39%上升至20.21%。进入2022年,山西省内煤企债券发行开始恢复,城投债发行占比虽有所下降,但也维持在16.70%的较高水平。

山西省信用债市场发行人主要为国有企业。截至2022年10月14日,山西省共发行信用债1800.80亿元,其中地方国有企业发行额达1700.7亿元,中央国有企业发行额达75.00亿元,中外合资企业发行额达25.10亿元,故2022年山西省信用债市场国有企业发行占比高达98.61%,且自2017年以来,国有企业发行占比均高于95%。

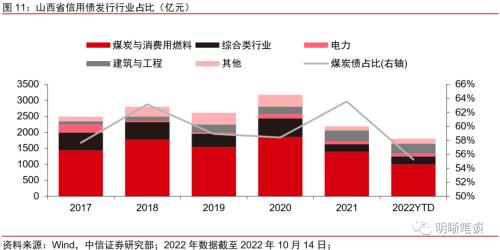

山西省信用债发行行业集中度高,煤炭债占比超半成。2017年以来,山西省新发信用债中,煤炭债占比均高于55%,行业集中度高。由于改革后的华阳新材(4.77 +0.00%,诊股)料被分为综合类企业,导致综合类行业债券发行比例也相对较高。值得注意的是,2021年以来,煤炭债以外的领域开始得到关注,省属或地方建投集团等企业开始参与信用债市场,导致建筑与工程行业占比开始上升。

存量债券资质较高

截至2022年10月14日,山西省存量信用债共526只,余额合计5211.69亿元。其中产业债占比较高,存量产业债共409只,余额合计4202.07亿元,占比为80.63%;存量城投债共117只,余额合计1009.62亿元。

山西省存量信用债发行主体国企“浓度”高,从而债项评级较高。由于山西省信用债发行主体主要为省属煤企以及地方融资平台,因此国企“浓度”很高。地方国有企业和中央国有企业存续债券额分别为5076.09亿元和110.50亿元,合计占比达99.52%。正因存量信用债有较高的发行人背景,债项评级也较高,其中AAA级信用债合计4158.94亿元,占比高达79.78%,而AA-及以下评级信用债余额占比仅为0.55%。

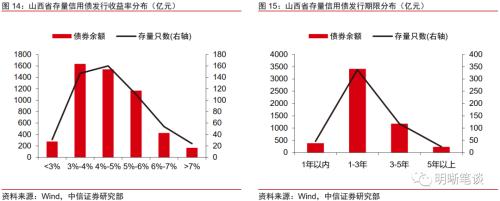

存量信用债收益率集中在3%-6%,发行期限集中在1年-3年。从收益率的角度看,收益率在7%以上的高收益债券余额占比相对较少,占比仅为3.18%;收益率主要还是集中在3%-6%的区间内,此区间存量信用债余额高达4343.08亿元,占比高达83.33%。从发行期限的角度看,存量信用债发行期限主要集中在1年-3年的区间,存量债券余额为3414.90亿元,占比高达65.52%。整体来看,山西省内存量信用债市场以中短期为主,且具有一定的收益挖掘空间。

存量产业债主要以煤炭债为主。山西省内存量产业债共409只,合计4202.07亿元。其中煤炭行业存量债券数量最多,共264只,存量余额合计3047.29亿元,余额占比高达72.52%。综合类和建筑与工程行业存量规模排在二、三位,存量债券规模分别为422.53亿元和276.05亿元。整体来看,存量产业债行业分布与发行分布较为一致。

投研的特殊之处

城投债与煤炭债市场发展与地方政府息息相关。不可否认的是,城投债自身的资质水平与其背后的地方政府财政实力关系密切,因此城投债市场的发展和地方政府息息相关。而煤炭作为我国能源结构的“压舱石”,对我国经济发展起到了至关重要的作用,因此煤企在我国的重要性不亚于各类地方融资平台。今年以来,城投和煤炭成为债券市场的热点,受投资者的追捧,其较强的地方政府相关性是其配置价值高涨的原因之一。

山西省资源禀赋特点决定其发展道路。山西省煤炭资源丰富,因此将煤炭作为其支柱性产业,煤炭行业的景气度高低也将影响到山西省政府自身发展情况。信用债市场上,存续规模前五的企业均为“耳熟能详”的煤企,在山西特有的发展道路上,煤炭债某种程度上起到了“城投债”的作用。

山西省内重点煤炭国企价值脱颖而出。在夯实的资源背景和较强的行业景气度的支持下,以及山西省多次进行省属煤企改革,从而保障省内煤炭行业发展蒸蒸日上。短时间内,山西省“与煤共舞”的发展路线不会改变,因此省内重点煤企及其产业链相关的省属电企等企业投资价值脱颖而出。

风险因素

政策出现超预期变化;煤炭价格超预期波动;区域舆情加剧等。