美国持续的供应链紧张局面似乎到了“火烧眉毛”的地步。拜登写信给FTC主席Lina Khan,敦促该机构“立即动用所有工具”,对油企涉嫌抬高汽油价格的“潜在非法行为”进行调查。今日凌晨,有消息称美国可能以出售或者借用的形式释放原油储备。不过,白宫回应:尚未就释放石油储备作出决定。此前传出,美国要求印度、日本和韩国释放石油储备,但没有要求欧洲国家释放。

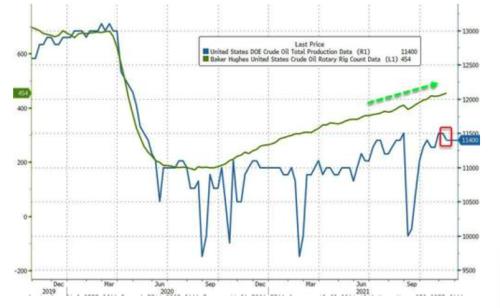

美国EIA原油库存意外大降。报告显示,上周美国原油库存减少210.1万桶至4.33亿桶,减少0.5%。产量减少10万桶至1140万桶/日。但截至11月18日凌晨收盘,国际油价收盘下跌,WTI 12月原油期货收跌2.40美元,跌幅2.97%,报78.36美元/桶;布伦特1月原油期货收跌2.15美元,跌幅2.61%,报80.28美元/桶。

近日,钢材和焦炭“拼跌”。钢厂和钢贸商为了销售主动降价,而焦化企业是被动降价。就在本周二,中焦协联合焦化企业召开市场分析会,与会企业一致同意继续加大限产力度甚至焖炉;暂停煤炭采购或少量采购;坚决做到低于成本不生产,不给钱不发货,杜绝赊销行为,对于带头恶意打压焦炭价格的企业,坚决停止供货。

美国要求印度、日本、韩国释放石油储备?拜登要求FTC调查哄抬价格行为

受供应链持续紧张等多重因素影响,美国汽油价格升至七年新高,年内飙涨50%。日前,美国总统拜登给美国联邦贸易委员会(FTC)写信,敦促该机构“立即动用所有工具”,对油企涉嫌抬高汽油价格的“潜在非法行为”进行调查。但FTC的任何调查都不太可能立刻对汽油零售价格产生影响。

FTC是一个独立机构,不受白宫直接领导,不过Lina Khan是拜登提名的,该机构可以选择遵循总统的建议。州和联邦监管机构在汽油价格飙升时启动价格调查并不罕见。这些调查很少会转化为实际法律行动。

拜登在给FTC主席Lina Khan的信中表达了对汽油零售与批发价之间落差的担忧,称越来越多证据表明石油和汽油公司存在侵犯消费者利益的行为。

事实上,美国汽油平均价格2021年上涨了50%,升至近七年高位,但分析人士认为这主要是因为原油价格的上涨,而不是批发和零售汽油市场之间的脱节。

今日凌晨,有消息人士称,美国可能以出售或者借用的形式释放原油储备。不过,就在刚刚,美国白宫新闻发言人表示,尚未就释放石油储备作出决定。有消息称美国要求印度、日本和韩国释放石油储备,但没有要求欧洲国家释放。

据外媒报道,美国需要释放原油储备超过2000万到3000万桶,才能得到欧佩克的回应。

另据央视新闻消息,美国内政部定于当地时间11月17日拍卖大批墨西哥湾石油和天然气开采权。美联社报道显示,所涉油气田储量估计多达11亿桶原油。这是拜登就任美国总统以来第一批油气资源开采权拍卖。拍卖采用线上方式,竞拍开采权的油气田总面积达35.2万平方公里,大约为佛罗里达州面积的两倍。

截至11月18日凌晨收盘,国际油价收盘下跌,WTI 12月原油期货收跌2.40美元,跌幅2.97%,报78.36美元/桶;布伦特1月原油期货收跌2.15美元,跌幅2.61%,报80.28美元/桶。

美国EIA原油库存意外大降

11月18日凌晨,美国能源信息署(EIA)数据显示,上周原油库存下跌超预期,汽油、精炼油库存降幅不及预期,美国原油期货的主要交割地库欣地区原油库存增加。

具体来看,原油库存减少210.1万桶,预期为增加120万桶,此前一周为增加100.2万桶。美国原油期货的主要交割地库欣地区原油库存增加21.6万桶,此前一周为下降3.4万桶。这是库欣地区原油库存六周来首次增加。汽油库存下降70.7万桶,预期为下降75万桶,此前一周为下降155.5万桶。包括柴油和取暖用油在内的精炼油库存下降82.4万桶,预期为下降100万桶,此前一周为下降261.3万桶。精炼厂设备利用率1.2%,预期0.5%,此前一周为0.4%。

Natasha Kaneva等摩根大通分析师近日在报告中表示,全球国家极不可能“协同释放战略石油储备”。分析师称,IEA成员国中似乎只有美国期待释放储备油。不过报告称,随着通胀上升,加之美国参议院民主党人的施压,我们认为白宫将要求能源部执行置换协议,加快强制销售,或两者结合。大批量的储备油置换可能使美国目前石油交付量达到3000万桶,等供应恢复正常时再交换回来。美国能源部也可能加快出售1800万桶原油,他们原本计划在未来三年销售完成。白宫手头有几个向供不应求市场立即释放原油的选项,可能至少选择其中一项。

近期,越来越多的华尔街银行押注美联储将以快于预期的速度加息,花旗集团也加入了摩根士丹利的行列,看好可以从美联储更快加息中获利的交易策略。

密切追随美联储政策利率前景的欧洲美元期货的价差,是颇受欢迎的一个押注美联储利率路径的标的。周三,花旗集团分析师推荐2022年6月/2025年6月欧洲美元期货陡化交易,如果在收益率曲线的这一部分体现出更大的加息溢价,那么该交易就会获利。摩根士丹利的分析师支持类似的交易策略,但目标是2022年9月/2023年12月合约的陡化交易。

掉期市场定价显示出美联储6月会议加息18个基点,相当于通常每次加息幅度的75%左右。然而,从那时起到2025年底,市场价格显示的加息幅度只有约150个基点,相对于六次加息。

花旗集团分析师表示,市场定价显示的加息路径太平缓。因此,该行以140个基点的价格启动了2022年6月/2025年6月合约的陡化交易,目标位240个基点。

当前焦化企业普遍亏损,中焦协联合焦企“挺价”

昨日,市场上传出一则有关中天钢铁的声明,声明称:“近期杭州市场上一些期现公司利用中天螺纹对市场的影响力,对中天的个别规格肆意砸价,误导经销商的正常销售价格,使得中天螺纹的价格严重偏离了市场的正常价格,该行为严重损害了中天品牌在市场的价值,为了防止误导市场,针对上述情况,经研究决定:一是今后如发现将中天螺纹低于二三线钢厂品牌价格倾销的贸易公司,一经发现将不再允许在中天杭州办仓库里继续存放中天货物。二是如果是中天代理商低价倾销的,将不再允许超发协议量,将不会分配到市场紧俏规格。”

不愿透露姓名的行业人士告诉记者,当前钢材市场供需两弱,前期囤货的贸易商近日亏损不少,如今只能降价销售。

据知情人士介绍,本月以来,钢厂压降库存,刻意打压焦炭价格,造成焦炭价格出现大幅下跌。由于煤价下降缓慢,企业普遍陷入深度亏损。吨焦亏损幅度普遍在400元/吨以上,一些企业已经达到800元/吨以上,企业生产经营难以为继。为减少损失,企业已经普遍开始大幅限产。截至11月16日,山西区域限产幅度平均达到40%,个别企业因亏损严重,已经在准备进行焖炉;河北、江苏、安徽、河南区域限产幅度30%以上,内蒙古、陕西、云贵区域限产幅度已经达到45%;山东区域达到50%。如果短期内市场形势不能缓解,各企业准备将限产幅度进一步加大,直至焖炉停产。在煤炭采购方面,大部分企业已经停采、限采,以消耗库存为主。本周二,中焦协联合焦化企业召开市场分析会,与会企业一致同意继续加大限产力度甚至焖炉;暂停煤炭采购或少量采购;坚决做到低于成本不生产,不给钱不发货,杜绝赊销行为,对于带头恶意打压焦炭价格的企业,坚决停止供货。

据记者了解到,进入11月份焦价现货已累降五轮,降幅1000元/吨,后期有较大的概率继续走低。焦炭大幅下行主要是本身供应出现了剩余,叠加下游钢厂利润不好,在产业的博弈中,焦企处于了下方,被动接受这样的局面。目前,焦企焦炭库存依然处于累积中,已至相对高位,下游钢厂虽然绝对库存较低,但相对库存比较充足,平均可用天数达到了15.29天。在供大于求的情况下,焦炭供需均衡价格持续走低。

河钢集团对焦炭采购价格进行第五轮下调,下调幅度200元/吨(累降1000元/吨),调整后一级焦(A≤12.5,S≤0.65,CSR≥65,MT≤7)报3360元/吨,中硫焦(A≤13,S≤1,CSR≥60,MT≤7)报3160元/吨。以上均为到厂承兑含税价,自2021年11月17日0时起执行。

宝城期货金融研究所黑色研究员阮俊涛告诉记者,在焦炭转弱之前,焦化厂的盈利也并不乐观,此前焦炭的提涨多是基于成本上升的被动涨价,据钢联数据显示,8月以来,焦化厂吨焦盈利的峰值为9月17日的441元/吨,而一般水平介于200—400元/吨之间。

“目前,在焦价下跌1000元/吨之后,焦企普遍处于亏损状态,只是亏损的幅度有差异,有些经营较好的焦企吨焦亏损在400元,而经营较差的焦企吨焦亏损高达800元。较大的亏损已经抑制了焦企生产的积极性,多地焦企限产幅度30%以上,甚至部分地区限产幅度达到了50%。因此,持续大幅亏损使焦炭生产不具备可持续性,焦价不断向下寻找新的供需平衡点。”中辉期货焦炭黑色系研究员杜鹏说。

事实上,当前市场上,焦炭依然处于供需两弱的格局。尤其是目前焦化厂、钢厂均面临大面积的亏损,纷纷在环保限产的基础上主动限产,进一步加剧焦炭供需两弱的现状。

据钢联数据显示,上周焦炭日均产量106.3万吨,环比减0.88万吨,同比去年减20.11万吨;247家钢铁企业高炉日均铁水产量202.99万吨,环比减1.9万吨,同比减42.2万吨。

11月17日公布的唐山市22家钢铁企业停限产方案显示,北方环保限产至少持续至明年年初,叠加由于亏损带来的主动限产,整体来看随着焦、钢博弈愈演愈烈,焦炭的供应和需求正在持续减弱。

杜鹏认为,由于焦炭供给过剩,焦炭库存持续累积,而过高的库存又增加了焦炭销售的压力,较高的销售压力促使焦价不断下跌,价格下跌又抑制了下游采购的积极性,最终又增加了焦企的焦炭库存,焦价进入了恶性循环。目前,在亏损状态下,焦企积极限产,但下游受环保与双控的影响,需求下降的更多。如果没有政策的干预,短期内这种局面是无解的,当下的情形大概率会延续。

“目前焦炭的现货价格迅速降低,但随着焦企抵触情绪的加剧,预计焦炭价格下调的速度会逐渐放缓。不过,随着后续煤价逐渐回落到位,焦炭价格依然存有下行趋势。而期货市场方面,焦企加大主动限产带来一定的利多预期,但整体看焦炭成本支撑坍塌叠加下游需求疲弱,基本面依然较差,重心仍呈下倾态势,预计后续期价仍将维持振荡偏弱运行,建议重点关注产业链上下游的限产情况。”阮俊涛说。

LPG反转还是反弹?

周三LPG期货价格出现大涨,主力合约LPG2112当日上涨250元/吨至4915元/吨,涨幅5.36%。大幅上涨的原因更多是对深度贴水结构的修复,当前华南现货价格在5600元/吨左右,华东现货价格在5600元/吨左右,华北现货价格在5250元/吨左右,盘面贴水现货幅度较大,当前时间已临近2112合约交割日期,期现价格回归推动价格大幅上涨。“从基本面看,近期全国进入新一轮降温周期,冬季气温较低,LPG燃料需求有望出现季节性增长。此外,当地时间周二,德国暂停北溪二号项目审批的消息也带动欧洲天然气期货大涨,从情绪端对LPG形成了提振。”中信建投(28.40 -0.77%,诊股)期货能化首席分析师李彦杰说。

10月12日以来,LPG期货一直处于下行通道。周三,是反转还是“一日游”行情?

LPG自10月12日开始大跌,主力合约从最高价6836元/吨下跌至最低价4553元/吨,下跌高达2283元/吨,最大跌幅为33.40%,期间全国现货价格均价下跌约500元/吨。“|近一个月LPG期货价格大幅大跌,一方面是修复之前盘面的大幅升水结构。另一方面是基本面边际转弱的影响,前期在9月份出现大幅上涨,市场对于传统旺季的预期过高,而进入十月份后,高价导致下游需求转弱,对价格产生了负反馈。此外,近期原油价格高位回落较为明显,LPG外盘报价大跌,12月沙特丙烷CP预期从高位的871美元/吨下跌至最新的803美元/吨,LPG成本支撑明显减弱。”李彦杰说。

海证期货能化研究员郑梦琦也告诉记者,气温下降,燃烧需求有所好转,深加工需求回升,盘面锚定的山东醚后碳四价格回升,叠加仓单继续注销,LPG价格止跌回升。

从供应端来看,LPG作为国内炼厂副产品,开工率小幅下滑,国产气供应收紧;内外盘价格倒挂,进口气到港量预计有所下滑。需求端,燃料需求方面,气温下降,且LNG价格高位,LPG燃烧需求增加;深加工需求方面,MTBE、烷基化和PDH装置利润均有所回升,虽然MTBE和烷基化开工率处于历史同期低位,但利润驱动下,开工有望好转,从而利多山东醚后碳四。库存端,华东及华南码头液化气进口库存虽处于历史同期高位,但进口气到港量减少将带动码头库存下降。“从区域价差来看,华南和山东液化气价差较大,LPG盘面价格目前仍然锚定山东。短期而言,受需求好转,到港下降,以及仓单减少影响,LPG价格有望上行,可逢低偏多操作。”郑梦琦说。

李彦杰则认为,LPG期货价格短暂反弹后有望步入较长的下跌通道。短期LPG商品量环比增加,进口量处于高位,下游需求有短暂增加的可能性,预计期货价格将出现反弹,现货价格有望持稳或小幅上涨。但中期价格走弱的概率较大,LPG价格具有较强的季节性,12月前后价格往往出现拐点。预计1月过后LPG需求将季节性转弱,远月进口成本也明显下跌,未来价格有望进一步下跌。