美国宣布释放原油储备,昨日外交部给出了回应。

11月24日,外交部发言人赵立坚表示,作为全球的主要石油生产国和消费国之一,中国长期以来高度重视国际石油市场稳定,愿与各有关方面就维护市场平衡和长期稳定保持沟通,加强合作,共同应对挑战。同时中国也长期致力于保障自身能源供应安全,建立了独立完备的国家石油储备体系。中方会根据自身实际和需要,安排投放国家储备原油,以及采取其他维护市场稳定的必要措施,并及时公布相关信息。

赵立坚指出,中方注意到,近期主要消费国采取释放储备行动,以应对市场波动和变化。中国正在与有关方面,包括石油消费国和生产国就此保持密切沟通,希望通过沟通和协作,确保石油市场长期平稳运行。

昨日,据《华尔街日报》报道,沙特和俄罗斯正在考虑改变OPEC+产油政策,作为对美国联合石油消费国释放战略原油储备的报复行动。否则,OPEC+原本计划每个月都提高产量40万桶/日,直到明年该联盟的产油量重回疫情前水平,即扭转疫情后史无前例的庞大减产。

据悉,沙特认为多国释放战略原油储备可能会增加全球供应,进而降低油价,为了平衡这种短期的意外供需失衡,该国或建议OPEC+暂停增产。不过,过去一年与沙特产生油产政策分歧的阿联酋和科威特都不同意暂停增产,阿联酋周初还称OPEC+没有必要调整生产计划,更不用超量增产。

今天凌晨,美联储公布了11月份联邦公开市场委员会(FOMC)货币政策会议的纪要文件。会议纪要显示,美联储官员在本月早些时候的会议上讨论了通胀担忧和减码购债的问题,并表示如果价格继续上涨,他们愿意加息。

纪要显示,官员们承认经济的道路继续取决于疫情的发展,并上调了对美国通胀的预期,认为价格回落可能需要更长时间。部分与会者强调了价格上涨已经变得更普遍这一事实。与会者预计,显著的通胀压力会持续得比他们此前预期得久。

纪要显示,官员们表达了对通胀的担忧,并表示如果价格继续上涨,他们愿意采取行动。许多与会者表示,美联储可能需要提前加息。纪要指出:“多位与会者指出,如果通胀继续高于与委员会目标一致的水平,委员会应准备好调整资产购买步伐,并比与会者目前预期的更早提高联邦基金利率的目标范围。”

美联储官员还强调了收缩购债和加息时机都需要灵活。纪要显示:“与会者强调,在风险管理考量的基础上,保持实施适当政策调整的灵活性,应当是政策执行的指导原则。”

美国商务部数据显示,被美联储密切追踪的通胀指标个人消费支出(PCE)物价指数在10月飙升至31年新高。

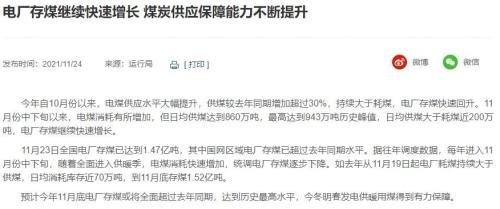

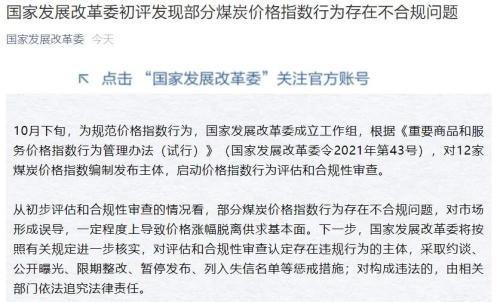

国家发改委昨日表示,初评发现部分煤炭价格指数行为存在不合规问题,电厂存煤继续快速增长,煤炭供应保障能力不断提升。

据唐山发布24日消息,根据气象预测,自11月24日起,唐山市将出现中至重度污染过程,短时可达严重污染,达到橙色、甚至红色预警级别。为有效应对此轮污染过程,最大限度减轻污染程度,市重污染天气应对指挥部决定,自2021年11月24日15时全市启动重污染天气Ⅱ级应急响应,解除时间另行通知。

相应生产调控措施也已出台。焦化企业方面,西山焦化、美锦焦化自主减排;B级企业焦炉负荷降至生产负荷的80%以内,C级企业焦炉负荷降至生产负荷的65%以内,D级企业焦炉负荷降至生产负荷的50%以内,以延迟出焦时间计;禁止湿熄焦作业。其中,国创焦化延迟出焦时间至25.5小时,汇丰焦化延迟出焦时间至60小时。

钢厂方面,22家钢厂超70座高炉生产受限。具体限产信息点此。

11月24日,郑商所发布《郑州商品交易所期货交易风险控制管理办法》修订案及相关公告,调整动力煤期货及期权的限仓标准。具体内容为:自2021年11月25日起,动力煤期货2112及后续合约各阶段限仓标准分别调整为2000手、1000手、400手和200手;按单边计算的标的月份为2202及后续的动力煤期权合约投机限仓标准调整为2000手。

郑商所相关负责人表示,郑商所将密切跟踪期现货市场情况变化,及时完善规则制度,持续强化一线监管,切实防范风险隐患,维护期货市场平稳运行。

国内外原油品种齐涨

周三,国内原油期货携两燃料油齐涨。截至收盘,原油期货主力2201合约上涨4.52%,报收于513.4元/吨,创一周新高;燃料油期货主力2201合约大幅上探4.82%,报收于2891元/吨;低硫燃料油期货主力2202合约大涨5.08%,报收于3768元/吨。

国际原油期货结束连续两日收涨的势头,美国WTI 1月原油期货收跌0.14%,报78.39美元/桶;布伦特1月原油期货收跌0.07%%,报82.25美元/桶。

对于昨日国内原油期货价格的大涨,海证期货能化研究员郑梦琦表示,这主要是因为战略石油储备释放量不及预期,利空出尽所致。

之前美国要求OPEC+12月增产幅度由40万桶/天上调至60万—80万桶/天,但OPEC+并未理会美国这一要求,继而拜登政府多次表示将释放战略石油储备,油价振荡下行。然而,此次美国协同印度、日本、韩国、英国释放的战略石油储备量不及预期,美国虽然释放5000万桶战略石油储备,但对当前市场影响较大的仅为1800万桶,剩余的3200万桶将在未来几个月释放,且释放后将在未来3年内补足。印度和英国释放的战略石油储备仅为其一天的消费量,日本释放的战略石油储备也只达到其1.5天的消费量,占其战略石油储备量的比重较小。

“几大消费国联合抛储利空出尽,油价止跌回升,成本端推动下,燃料油、低硫燃料油价格也有所回升。”郑梦琦告诉期货日报记者。

新世纪期货大类资产资深研究员黄臻分析指出,欧佩克的态度非常强硬,预计其在12月的会议上将对增产计划作出相应的调整,这将使得全球原油供应回归到紧平衡的状态。此外,当前在德国能源机构暂停北溪2号管道审批的情况下,欧洲能源危机依然存在,石油对天然气的逆向替代仍将显著增长。“多因素的共振使得昨日油价出现大幅反弹。”

展望后市,郑梦琦认为,美国想借联合抛储来施压OPEC+增产,但OPEC+对此并未明确表态,且OPEC在其月报中提出明年一季度原油需求走弱,大幅提高产量将导致油价下跌,不符合OPEC+成员国利益,因此,不排除OPEC+在明年1—2月份放弃40万桶/天的增产。另外,高盛、巴克莱等机构继续唱多原油,多头信心增强。

“短期来看,抛储量少,并未改变当前供需紧平衡的格局;中期来看,仍需关注OPEC+是否调整当前的减产政策。”郑梦琦表示,虽然当前抛储已经被计价,但潜在的利空风险仍不容忽视,美联储缩减购债,提前加息预期较强,欧洲疫情再度加重等等,后市原油仍以振荡运行为主。

黄臻表示,虽然在OPEC+拒绝增产并表示全球油市将将转为过剩状态、美国要求亚洲盟国释放石油储备、全球石油需求复苏态势放缓等因素的影响下,市场预期发生逆转,但在OPEC+坚持缓步增产、美国石油产量远未恢复疫情前水平、中国需求依然保持稳健、德国暂停北溪2号管道审查程序导致石油逆向替代需求增加的情况下,当前定论全球油市供应过剩状态为时尚早,油价虽短期出现回落,但他依然持续看好中长期的油价。

铁矿石盘中涨幅超6%

昨日,国内商品期市黑色系涨幅较大。截至收盘,焦煤期货主力合约涨幅12.4%,铁矿石主力合约涨幅5.84%,螺纹钢、热卷期货主力合约涨幅均超3%。夜盘收盘,焦煤主力合约涨超6%,动力煤、铁矿石主力合约涨超4%,焦炭、螺纹钢主力合约涨超2%。

中银期货黑色金属研究总监吕肖华告诉记者,近几个交易日,铁矿石期货价格大幅上涨主要有几方面原因:一是铁矿石价格在大幅下跌60%以后,目前的价格钢厂愿意采购并进行节前储备,可以看到港口铁矿石现货成交量在改善;二是市场认为钢厂产量未来会出现上升,不管是从钢厂吨钢盈利来看,还是从限产政策来看,钢厂产量大概率会出现上升,那么对矿石的需求也会增加;三是一季度澳巴矿石发运量会出现季节性下滑,市场预期未来矿石供应下滑,而需求可能上升,所以提前入场做多。

东吴期货黑色研究员朱少楠认为,钢厂补库的逻辑也是近日铁矿石价格上涨的原因。目前钢厂总体铁矿石库存偏低,11月下旬基本也进入补库周期,这将会减轻港口累库的压力,支撑铁矿石现货价格。

对于螺纹钢和热卷的上涨,朱少楠认为,一方面是炉料价格的上涨,带动炼钢成本的抬升,螺纹钢和热卷跟随上涨,不过最主要的原因还是地产政策边际的改善,带来短期需求的好转。此外,限产一直持续进行中,虽然静态看钢厂有复产预期,但采暖季限产的政策依然会约束粗钢产量,且重污染天气也是影响产量的另一个重要原因,24日15时唐山再次启动了重污染天气Ⅱ级应急响应。

展望后市,朱少楠认为,螺纹钢和热卷供需双弱的局面其实并没有改变,供给受限产的影响边际回升的空间比较有限,而需求虽然短期有所好转,但地产用钢需求的转好预计还需要一段时间。目前现货价格同比来看较高,利润也尚可,进入淡季后现货有下行的压力,因此后期盘面继续上涨的动力不足,12月需求季节性转弱,价格可能还有下行的压力。

对于铁矿来说,短期需求的边际好转预计仍将带动价格有所反弹,预计走势会继续强于螺纹钢和热卷,但需密切关注铁水产量,如果日均生铁产量一直保持在205万吨以内,矿价还会继续走弱。

吕肖华则认为,11月底的价格可能是钢材未来半年内的价格低点,而铁矿石的价格在明年一季度也将易涨难跌。